Что ждет Россию за краем нефтегазового горизонта

Дата публикации: 17 октября 2018 года в 10:26.

Категория: Экономика.

Журнал «Эксперт» впервые в России провел масштабное исследование инвестиций, сделанных российскими компаниями в основные фонды, и составил рейтинг самых активных инвесторов. Этот рейтинг лишь первая попытка оценить масштаб вложений, которые осуществляют компании, работающие на нашей территории. Это исследование капитала, работающего на Россию, в России, капитала, который, если можно так выразиться, верит в перспективу страны. Этот рейтинг национальной ориентированности крупного бизнеса и областей, где он видит перспективу на ближайшее десятилетие. Именно инвесторы своей активностью сегодня показывают, что будет завтра.

И похоже, в России завтра будет таким же, как вчера. Основные инвестиции в стране по-прежнему идут в добычу нефти и газа — десяток мейджоров обеспечивают больше половины всех капитальных вложений крупного бизнеса. Однако в остальных отраслях явно чувствуется дефицит инвестиций. В зоне особой опасности — промышленность. Не вложившись в нее сейчас, мы рискуем потерять перерабатывающую отрасль как таковую. Наш рейтинг показывает, что стране остро нужны диверсификация производств, любой бизнес, кроме нефти и газа. Пусть это будет уголь, чугун, медь, лес — любой бизнес, способный перетянуть на себя инвестиционное одеяло и создать подушку безопасности на будущее. Еще лучше, если это будет выпуск товаров народного потребления — автомобилей, электроники, мебели, одежды. Совсем хорошо — производство высокотехнологичных станков, самолетов, нефтегазовых платформ.

Дефицит инфраструктуры

По оценкам компании McKinsey, для поддержания инфраструктуры России в рабочем состоянии совокупная стоимость инфраструктурных активов должна составлять в среднем 70% ВВП — это минимум. Если инфраструктурных активов меньше, тормозится экономический рост. Те страны, у которых эта доля ниже (например, Бразилия, Россия, Индия и США), должны наращивать инвестиции в инфраструктуру. Рыночная стоимость российских инфраструктурных активов составляет около 60% ВВП.

Сейчас львиная доля инвестиций в основное строительство идет в нефтегазовую отрасль — более 55% всех вложений, которые делают российские компании. Еще 23% — инвестиции в инфраструктуру: железные дороги, транспорт, энергетику, сети (трубопроводные и телекоммуникационные), порты и аэропорты. Оставшиеся 22% — ненефтегазовая промышленность и потребительские сектора: уголь, металлы, химия, обрабатывающие производства, торговля, перевозки и т. д. Это та самая ненефтегазовая реальная экономика.

При этом одна лишь «коммуналка» (инфраструктура российских городов) требует 10–15 трлн рублей инвестиций, и эти вложения могут быть коммерческими и возвратными. Такая же ситуация почти с любым другим сектором промышленности, не связанным с нефтью и газом. От угля и до прилавка — почти все сектора в последние пять лет находятся в состоянии инвестиционного сна и требуют вложений. И это очень плохо для наших перспектив. Реализация инвестиционного цикла в современном мире занимает от восьми до десяти лет. До трех лет уходит на согласование и утверждение инвестиционного проекта, четыре-пять лет — непосредственно инвестиционная фаза, и еще год-два — вывод проекта на мощность. А сейчас крупных инвестпроектов в ненефтегазе в инвестиционной фазе очень и очень немного.

Хорошо на инвестиционных рельсах стоят, пожалуй, лишь телеком и розничная торговля. Смог разогнаться «Росатом», консолидирующий в себе целое направление, от добычи руды до продажи электроэнергии. Есть задел у некоторых угольщиков (СУЭК) и производителей удобрений («Еврохим»). Но это единичные примеры. Говорить о сколько-нибудь активном инвестиционном процессе не приходится, а это значит, что через пять-десять лет хозяйство страны будет намного беднее, чем сейчас (хотя, казалось бы, куда уж больше).

Если говорить о нефти и газе, то там все более или менее хорошо, объем вложений даже нарастает. Однако тут зреет другая проблема: сам сектор теряет рентабельность. Это верно по отношению ко всем проектам, за исключением «НоваТЭКа» и Якутского ТЭКа — это две газовые «дойные коровы», демонстрирующие отличную рентабельность как по отношению к капиталовложениям, так и к выручке: собственники выбрали стратегию максимального возврата инвестиций. Близки к ним по эффективности «Роснефть» и «ЛУКойл», скупающие свои акции на бирже и выплачивающие дивиденды. А вот «Газпром» методично из года в год наращивает затраты, однако рентабельность этой крупнейшей корпорации страны заметно снижается, и окупаемость ее вложений может вызвать вопросы уже в среднесрочной перспективе.

Ряд факторов: постоянно присутствующие политические риски, невозможно высокая внутренняя цена денег, отсутствие комплексной, страновой перспективы развития хозяйства — приводит к тому, что компании, независимо от того, государственные они или частные, предпочитают стратегию минимальных вложений при супермаржинальности. Самую большую отдачу на инвестиции на пятилетнем горизонте (отношение CAPEX за пять лет к EBITDA в 2017 году) показывают строители (группы ЛСР), транспорт (аэропорт Шереметьево), порты (Новороссийский морской торговый порт и «Усть-Луга Ойл»), угольные компании («Распадская», «Мечел»), химические предприятия («Уралхим», Башкирская содовая компания), водоканалы (Санкт-Петербургский и Московский). Судя по тому, какую долю в выручке этих предприятий составляет прибыль, можно смело говорить, что эти компании работают на дефицитных рынках. И, похоже, это те точки роста, на которые стоит обратить внимание как потенциальным инвесторам, так и государству. (См. «От «собак» к «звездам»»)

Нефтегазовый локомотив

Итак, лидеры первого инвестиционного рейтинга очевидны: главным драйвером инвестиционного развития страны остается нефтегазовый сектор. Крупнейшие инвесторы — «Газпром», «Роснефть», «ЛУКойл», «Сургутнефтегаз» и т. д. Эти компании вложили за последнюю пятилетку около 19 трлн рублей примерно из 33,5 трлн рублей инвестиций, осуществленных топ-200 компаний страны.

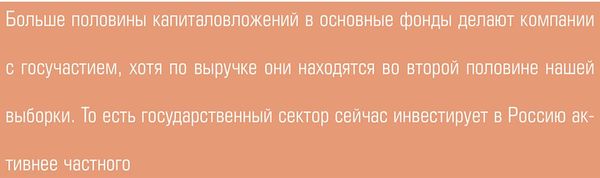

Если говорить о соотношении государственного и частного секторов, то две трети инвестиций в нефть и газ делают государственные компании, а треть приходится на независимых игроков.

Интересно, что отношения показателя EBITDA в 2017 году к сумме пятилетних инвестиций даже для компаний одной нефтегазовой отрасли принципиально различаются. Так, для «Газпрома» отношение EBITDA в 2017 году к сумме всех инвестиций за пять лет составляет 21%, для «Роснефти» — 42%, для «Сургутнефтегаза» — 40%, для «НоваТЭКа» — 126%. Это свидетельствует о том, агрессивно ли по отношению к прибыли компания занимается инвестированием. Так, «Газпром» делает это весьма агрессивно, а «НоваТЭК», напротив, скупо вкладывается в свои собственный активы, однако, по-видимому, активно инвестирует в проект «Ямал-СПГ», диверсифицируя свою деятельность.

С одной стороны, тот факт, что нефтегазовая отрасль не сбавляет своей инвестиционной активности, — хорошая новость: легкой нефти в стране все меньше, новая нефть находится на труднодоступных территориях и в сложных месторождениях. Для освоения новых ресурсов требуется масштабное строительство дорог, электросетевой инфраструктуры, трубопроводного транспорта. Такие инвестиции способны привязать удаленные и малоосвоенные территории к материку, создать новые точки роста и способствовать комплексному территориальному развитию.

Но есть и существенные минусы. Первый: нефтяники в самом сложном и наукоемком оборудовании до сих пор зависят от западных (или азиатских) технологий, поэтому вложения в разработку новых месторождений или нефтепереработку дают небольшой мультипликативный эффект для экономики страны, ведь самое передовое и сложное оборудование и услуги импортируются. Кроме того, огромные инвестиции, направленные в нефтегазовый сектор, имеют целью не наращивание добычи углеводородов, а лишь поддержание текущего уровня добычи и сбыта энергоресурсов. То есть страна, вкладывая огромные деньги во все более сложные объекты или новые транспортные коридоры, не создает новых рынков сбыта и продуктов.

После динамичного роста на рынке нефти в начале века добыча вышла на умеренные темпы роста (см. график). И теперь инвестиционная активность российского нефтегаза во многом направлена на сохранение статус-кво. Как результат, выручка компаний растет медленно, рабочих мест больше не становится, доля России на глобальном рынке серьезно не растет. Тут стоит сделать оговорку, что выход на полную мощность проектов «Ямал СПГ» и «Арктик СПГ», газпромовских проектов восточного направления, модернизация НПЗ, строительство «Запсибнефтхима» (проект «Сибура») оживят экономику отрасли в среднесрочной перспективе, однако пока эти капитальные вложения не дают драйверов для роста.

Второй очевидный минус в том, что нефтегазовая отрасль и инвестиции в нее критически зависят от цен на энергоносители, непредсказуемость которых ставит всю экономику страны в критическую зависимость от «гармошки» (то взлетающих, то падающих цен) нефтяного рынка. Для такой большой страны и экономики это огромная стратегическая уязвимость.

Третий минус: будучи крупнейшим игроком мирового энергетического рынка, наша страна все время находится в зависимости от транспортных коридоров и стран-потребителей. Если для широко диверсифицированного рынка нефти c множеством портов и направлений эта зависимость не проблема, то для рынка газа находиться в заложниках у стран-транзитеров и монопольных потребителей (Турция, Германия или Китай) крайне опасно. Фактически это ставит в зависимость от указанных государств до 20% всех капитальных коммерческих вложений России за последние пять лет — напомним, инвестиции «Газпрома» за это время составили 6,9 трлн рублей.

Да и сами по себе 20% всех инвестиций, приходящихся на одну компанию, говорят о том, что ее доля в экономике (со всеми проблемами этой компании) будет нарастать. Еще заметим, что в развитом мире нет отрасли экономики, на которую в ВВП той или иной страны приходилось бы более 10% (исключение — Норвегия и ее нефтегазовый сектор, обеспечивающий до 35% ВВП).

Второй вагон — инфраструктура

За последние пять лет крупнейшие инфраструктурные компании страны (РЖД, «Росатом», включая «Росэнергоатом», Московский метрополитен, «Русгидро», «Россети», «Интер РАО», «Ростелеком», МТС и т. д.) вложили порядка 7,5 трлн рублей в обновление инфраструктуры. Это огромные средства, и они дают до четверти вложений в капитальные активы. В год это суммарно 1,5 трлн рублей, или около 1,5% ВВП. Сразу стоит сказать, что в нашем рейтинге не учтено дорожное строительство, возведение портовой инфраструктуры, взлетно-посадочных полос, больниц, школ и т. д., так как инвестиции в такие объекты осуществляются через бюджет и принадлежат эти активы государству. А мировая (и российская) практика показывают, что на частные инвестиции в инфраструктуру приходится меньшая доля общего объема вложений — около 35%.

Тем не менее вложения в инфраструктуру в стране недостаточны. По данным Росстата, в последние годы в инфраструктурные активы в стране ежегодно вкладывались суммы, соответствующие 3–4% ВВП (включая бюджетные вложения), тогда как в период с 1992 по 2013 год Китай тратил на инфраструктуру 8,6% своего ВВП, Индия — 4,9%, страны Восточной Европы — 4,1%. Эти деньги идут на дороги, мосты, городскую инфраструктуру, сети в широком понимании: дорожные, электрические, коммуникационные или трубопроводные. Например, «большая тройка» сотовых операторов вложила за пятилетку более триллиона рублей. Еще треть триллиона добавил «Ростелеком». Чуть более одного триллиона рублей вложил электросетевой холдинг «Российские сети».

Телекоммуникационный и электросетевой инфраструктурный бизнес развивается при рентабельности продаж по EBITDA выше 30%. Такую рентабельность демонстрируют и другие инфраструктурные компании: например, вложения «Транснефти» (рентабельность продаж около 40%) за последние пять лет превысили годовую выручку в 1,7 раза. Это немногим меньше, чем у лидера по отношению капитальных затрат к выручке, «Росатома», у которого этот показатель составляет 1,8 (рентабельность 32%). Эта цифра важна, но поговорим о ее применении чуть позже.

Города жаждут инвестиций

Если посмотреть на компании-«звезды», которые показывают огромную (свыше 50%) рентабельность к выручке и такую же большую (тоже более 50%) рентабельность к вложениям, то большинство их относится к логистической и транспортной инфраструктуре. Это уже упоминавшиеся порты Усть-Луга и Новороссийский, аэропорт Шереметьево, Московский и Санкт-Петербургский водоканалы. Отчасти такие аномалии можно объяснить тем, что государство несет основные расходы на создание инфраструктуры этих объектов — затраты на взлетные полосы, причальные стенки. Но величина рентабельности (читай: сверхприбыли) говорит о дефиците такой инфраструктуры и о том, что вложения в нее крайне интересны.

Для любого бизнесмена проект, приносящий четыре рубля прибыли из пяти рублей выручки, будет интересным — очевидно, что это рентабельность монополии. Рентабельность выручки крупнейшей мировой технологической монополии Google — 65%, у Facebook — 85%. Мечта любого бизнеса (поменьше вкладывать и побольше получать) здесь реализована в полной мере. В таких маржинальных видах бизнеса заинтересовано и государство — это очевидные точки роста для всей экономики.

Оставим за скобками российские «Яндекс» и Mail.Ru (они тоже присутствуют в нашем рейтинге), но поговорим об аналогичном по рентабельности бизнесе. Например, водоканалы мегаполисов показывают, что могут быть высокоэффективным бизнесом; и то, что в эту сферу не идут инвестиции в других городах помимо Москвы, говорит лишь о том, что там сектор неправильно отрегулирован. Государство может отказаться от прямых дотаций, заменив их косвенными: на первое время освободить от уплаты налога на имущество, от налога на прибыль, от НДС, как это было сделано с авиа- и железнодорожными перевозками. Главное — дать рентабельность по EBITDA к выручке свыше 30%. Этим создается интерес со стороны капитала.

Другой пример: в сетевое строительство было инвестировано более триллиона рублей за последние пять лет. В объекты электрогенерации — еще около полутора триллионов. Но дальше энергетики деньги в «коммуналку» не идут. Например, «Т Плюс» — компания, которая поставляет тепло в 13 регионах страны, совокупно вложила 56 млрд рублей за пятилетку; «Квадра» работает в десяти регионах, ее вложения — 25 млрд рублей за пять лет, по 500 млн рублей в год на регион. А ведь это крупнейшие операторы теплового рынка, и их инвестиции должны быть на порядок больше — коммунальный сектор в стране требует до десяти триллионов рублей на модернизацию всей цепочки, от батареи и крана до котла и водозабора. Причем очевидно, что после завершения инвестиционного цикла этот бизнес может стать звездным — высокомаржинальным как по выручке, так и по рентабельности активов.

Кстати, Москва, Санкт-Петербург и Казань уже осознали выгодность инвестиций в инфраструктуру, и огромную долю вложений в капитальное строительство осуществляют городские компании. Так, в двух крупнейших агломерациях на инфраструктурное строительство за пятилетку потрачено около триллиона рублей, что примерно соответствует одному проценту ВВП страны. Понятно, что масштабы инвестиций несопоставимы с нефтегазовым сектором, но в сумме на пятилетнем горизонте цифры внушительные. Так, Московский метрополитен на капстроительство потратил 240 млрд рублей — и это самая масштабная инфраструктурная стройка в стране, сопоставимая с расходами на строительство Крымского моста (227 млрд рублей). МОЭСК вложила в развитие 165 млрд рублей, «Мосэнерго» и «Мосводоканал» — по 90 млрд рублей. Такие же суммы потратили «Уралкалий» и АвтоВАЗ — вполне крупные, в том числе градообразующие, бизнесы.

Обнесенные забором

Ненефтегазовые сырьевые и полусыревые (уголь, металлургия, сложные удобрения) компании за последние пять лет вложили в капитальное строительство около 2,8 трлн рублей. Здесь стоит выделить тройку крупнейших инвесторов: ГМК «Норильский никель» с вложениями за пять лет на сумму 440 млрд рублей, «Еврохим» с 316 млрд рублей и «Северсталь» со 160 млрд рублей. Для «Еврохима» это очень крупные вложения, для «Норникеля» — средние, для «Северстали» — низкие. Тем не менее на трех этих игроков приходится почти один триллион рублей инвестиций за пятилетку. Остальные два триллиона обеспечили прочие крупнейшие российские предприятия вместе взятые.

Величина инвестиций, которые делают компании, зависит от инвестиционных циклов, в которых они находятся. Рубеж здесь — размер выручки. Если компания инвестирует за пятилетку более одной годовой выручки, то она находится в активной стадии, если менее, то ее стратегия — возврат средств. В целом же можно сказать, что неэнергетический сырьевой сектор сейчас предпочитает не инвестировать в расширение производства. Возможно, причина этого — цены на сырье, возможно — отсутствие понимания перспектив.

Цифра 2,8 трлн рублей поразительно мала. Даже если мы предположим, что РМК, УГМК и «Евроцемент груп», отказавшиеся от участия в нашем рейтинге, вложили в российскую экономику еще полтриллиона рублей, то российские ненефтегазовые бизнесмены за последние пять лет обеспечили около 10% совокупных вложений, приходящихся на компании из топ-200. То есть это тот сектор, где принято экономить, за редким исключением. Почти пятая часть всех инвестиций этого сектора приходится на компании Андрея Мельниченко — СУЭК и «Еврохим». Но такая активная стратегия наращивания капиталовложений идет вразрез с остальными компаниями сегмента, в том числе градообразующими «Уралкалием», «Мечелом», «Евразом» и его «дочкой» шахтой «Распадская», «Алросой», «Северсталью», «Акроном» и т. д.

Девальвация рубля в 2016 году привела к резкому падению уровня жизни населения: российский рабочий стал получать меньше китайского. При этом обесценение рубля спасло некоторые компании от банкротства, другие существенно улучшили свои материальные позиции. Главным бенефициаром падения курса стал как раз ненефтяной сырьевой и полусырьевой сектор, так как курс рубля падал на фоне резкого удешевления нефти, в то время как другие виды сырья не теряли в стоимости столь агрессивно. В итоге рублевая выручка сырьевых компаний удвоилась, а издержки остались на прежнем уровне. Но мы видим, что девальвация не привела к инвестиционному буму в сырьевых и полусырьевых секторах. Металлургия и химия предпочитают возвращать средства акционерам, а не реинвестировать их в активы.

Потребитель — обогатитель

А вот потребительский сектор развивается очень активно. Там есть три крупных локомотива инвестиционного роста — сети «Магнит», X5 Retail Group и «Лента», обеспечившие вместе около 750 млрд рублей инвестиций за пять лет. Эти три компании входят в топ-30 крупнейших инвесторов страны за последнее десятилетие. Да и сам сектор очень бурно рос, в целом вся сетевая розница обеспечила за пять лет около одного триллиона рублей инвестиций.

Сам по себе сектор, ориентированный на потребление, не капиталоемкий, но его в нашем рейтинге представляют около трех десятков компаний, преимущественно из второй сотни. При этом многие активно инвестирующие производители потребительских товаров в России уже сейчас находятся в руках иностранного капитала: «Балтика», Danone, PepsiCo, Coca-Cola, Henkel.

Отдельно стоит выделить тройку сельхозпроизводителей: группа «Черкизово» (инвестировала 43 млрд рублей за пять лет), «Агрокомплекс им. Н. И. Ткачева» (28,8 млрд рублей), «Мираторг» (24,6 млрд рублей). Сельскохозяйственный сектор заметно капитализируется, и еще лет пять-семь назад представительство таких компаний в списке крупнейших инвесторов страны было бы немыслимо.

Однако очевидно, что сейчас началось торможение, особенно в рознице — темпы роста продаж находятся на уровне ниже 10% в год, и скоро это отразится на активности вложений.

Исчезновение промышленности

На фоне сырьевого и потребительского секторов уныло выглядит обрабатывающая промышленность, предприятия которой за пять лет вложили немногим более триллиона рублей. По объему инвестиций здесь лидирует «Ростех», который за пятилетку вложил в различные производственные активы порядка 600 млрд рублей. Много это или мало? Например, АФК «Система», имеющая вдвое меньшую выручку, вложила в российскую экономику сопоставимую сумму. «Росатом» при выручке в полтора раза меньшей, чем у «Ростеха», вложил в два раза больше. Не надо забывать про оборонзаказ, который стимулирует крупнейшие российские предприятия к перевооружению. Он дает надежду на сохранение хоть какой-то промышленности в стране, но очевидно, что это проседающий фронт.

Если смотреть на непосредственно операционные компании, то крупнейшее промышленное предприятие страны по капитальным вложениям — Уралвагонзавод. За пять лет компания инвестировала в обновление фондов 172 млрд рублей, или 1,3 годовой выручки. Это в два раза больше, чем у такого гиганта, как АвтоВАЗ, и в почти в шесть раз больше ГАЗа или КамАЗа. Кстати, масштаб вложений двух последних компаний вызывает вопросы. Возможно, эти предприятия включают в свою отчетность не все цифры, но тот же Volkswagen вложил в капитальное строительство в России больше, чем КамАЗ или ГАЗ (оба инвестировали за пять лет по 30 млрд рублей). Если посмотреть на других автопроизводителей, то цифры крайне печальны. Уже упомянутый АвтоВАЗ вложил 90 млрд рублей; иностранцы (Hyundai, Nissan, Toyota, Renault) идут плотной группой с инвестициями от 10 млрд до 20 млрд рублей за пять лет.

На фоне российских автогигантов неплохо смотрятся Объединенная авиастроительная корпорация (ОАК) с инвестициями 170 млрд рублей и «Вертолеты России» примерно с 80 млрд рублей за пятилетку. Однако российским промышленным производителям приходится конкурировать с западными технологиями и с западными компаниями как на внутреннем, так и на внешних рынках. Так, бразильская Embraer ежегодно инвестирует в производство около миллиарда долларов. Boeing вкладывает в год столько же, сколько ОАК за пять лет, — порядка 2–2,5 млрд долларов, Airbus — 2,5–3 млрд долларов ежегодно. То есть один лишь Airbus вкладывает в обновление фондов столько же, сколько вся российская крупная обрабатывающая промышленность. Естественно, интенсивность обновления основных фондов, производительность труда, добавленная стоимость и, как результат, конкурентоспособность у западных компаний намного выше.

Российская промышленность, судя по осуществляемым инвестициям, исчезающий вид деятельности, и здесь, как и в «коммуналке», требуется государственное внимание не только в виде спроса на продукцию (гособоронзаказ), но и в виде налоговых стимулов, дешевых кредитов и т. д. Иначе с такими темпами нам не во что будет инвестировать уже через десять-пятнадцать лет. Если подсчитать сумму инвестиций компаний в промышленные объекты («Ростех» за вычетом аффилированных с ним компаний плюс остальная обрабатывающая промышленность нашего рейтинга), то получится сумма немногим более триллиона рублей, и это три процента суммарных инвестиций в основные фонды в России по нашей выборке. С такими цифрами говорить серьезно о конкурентоспособности российской промышленности даже не стоит: в российскую розничную торговлю, где нет существенных фондов, вкладывают больше денег, чем в станки и оборудование.

Российские инвесторы — это не только юридические лица, но и персональные имена. Если подсчитать инвестиции, сделанные конкретно физическим лицом через компанию, то самым крупным несырьевым инвестором в стране окажется Андрей Мельниченко. Второй крупный несырьевой инвестор в российскую экономику — Владимир Евтушенков (АФК «Система», основной бизнес — МТС). Два человека — Андрей Мельниченко и Владимир Евтушенков — за последние пять лет в целом вложили в Россию около триллиона рублей, что сопоставимо с пятилетними вложениями всей обрабатывающей промышленности.

«Норникель», подконтрольный Владимиру Потанину, продолжает инвестировать, и хотя относительно выручки и EBITDA это не самый крупный инвестор, но в абсолютных цифрах (440 млрд рублей) третий в стране. Пятерку замыкают Алишер Усманов с «Мегафоном» и «Металлоинвестом», а также Сергей Галицкий и его «Магнит» (см. таблицу).

От «собак» к «звездам»

Анализируя рейтинг, мы не могли обойти вниманием главный вопрос: есть ли смысл инвестировать в российские активы? Что если регулирование отраслей экономики у нас выстроено так, что рентабельность совсем не зависит от капиталоемкости бизнеса? То есть зачем строить сложные сооружения, осваивать Заполярье, тащить габаритное оборудование по сибирским рекам в тайгу, если такую же доходность может дать сеть пивных ларьков в Махачкале?

Для этого всю нашу выборку мы отсортировали по двум показателям — капиталоемкость (отношение инвестиций за пять лет к выручке) и рентабельность выручки. Далее мы разместили полученные результаты на графике и наложили на всю выборку тренд, который установил: зависимость рентабельности от капиталоемкости в России все же есть. То есть чем больше требуется основного капитала для бизнеса, тем он рентабельнее. Это дает надежду на развитие страны и на то, что действующее регулирование отраслей экономически оправданно. Еще этот очевидный факт позволяет сделать простой, но далеко идущий вывод: если мы хотим роста экономики, то надо больше вкладывать в реальные активы. При этом необходимо наращивать инвестиции в рентабельных бизнесах и сокращать их в менее доходных. Это азбучные истины, но реализованы они не всегда.

Нам захотелось не только посмотреть зависимость в выборке рентабельности и инвестиционной активности, но и кластеризовать ее по параметрам. Цель — понять, какие именно активы сейчас наиболее инвестиционно привлекательны, какой вид бизнеса принесет наибольшую отдачу. Для этого мы разместили все наши предприятия из топ-200 по двум ключевым параметрам на графике: рентабельность по выручке и рентабельность пятилетних вложений. Мы взяли два ценза: рентабельность по выручке — 30%, рентабельность пятилетних вложений — 100%. Итак, мы получили четыре группы предприятий, и их в целом логично разместить на бостонской матрице:

I. «Кошки». В этой области расположены низкомаржинальные виды бизнеса, которые также не делают особых вложений. В основном это торговля и стройка. При минимальных инвестициях этот бизнес имеет неплохой оборот и быструю окупаемость активов. Возможно, при масштабировании он перейдет в разряд «звезд».

II. Самый «сладкий» бизнес в России — высокомаржинальный как по выручке, так и по инвестициям (при небольшом объеме инвестиций), безусловные «звезды». В основном это инфраструктурные компании — порты (НМТП и Усть-Луга) и аэропорты (Шереметьево, Сочи), трубопроводы (Каспийский ТК), водоканалы (Москвы и Санкт-Петербурга), газовые проекты — «НоваТЭК» и ЯТЭК.

III. «Дойные коровы» — высокомаржинальные виды бизнеса, осуществляющие серьезные сложения в страну. Со временем они имеют шанс переместится в «звезды». Именно здесь сосредоточены основные инвесторы — «Росатом» и ФСК ЕЭС, сотовые операторы и т. д.

IV. Ну и самый плохой вариант — «собаки»: низкомаржинальный бизнес, как по выручке, так и по инвестициям. К сожалению, это самая многочисленная группа в стране, как по численности, так и по размерам сделанных инвестиций. Это «Газпром», большинство промышленных предприятий, компании, занимающиеся теплоснабжением и т. д.

К «собакам», кстати, относится и убыточный бизнес. Если плановые убытки «Мосгортранса» и «Московского метрополитена» не особая проблема, город заведомо готов к такой работе этих предприятий, то убытки «Силовых машин», «Форд Соллерс», «Ниссан», группы РТИ еще раз напоминают о проблемах в российской промышленности.

В итоге мы получаем интересную картинку. В нашей матрице возможно перемещение из «собак» в «звезды» и обратно, уж слишком много факторов, как внешних, так и внутренних, влияет на размер прибыли и капитальных вложений. Однако с уверенностью можно сказать, что основной объем инвестиций идет в низкомаржинальный и капиталоемкий бизнес. Он будет очень долго окупаться, и этих инвестиций недостаточно, чтобы экономика могла выйти из стагнации. А вот создать условия для «кошек» — тех, кто умеет зарабатывать, но для кого пока нет стимулов или ясной перспективы для инвестирования ради наращивания масштаба, было бы логично. Тогда бы появился баланс между долгосрочными и краткосрочными инвестициями, что существенно бы ускорило экономический рост.

Как мы считали

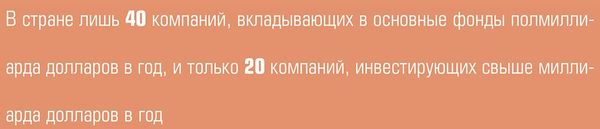

В этот рейтинг мы включили 200 крупнейших по капитальным вложениям за последние пять лет российских нефинансовых компаний. Для анализа брали отчетность по международным стандартам финансовой отчетности (МСФО) за последние пять лет для каждого предприятия. Если компания не публикует данные по МСФО, то использовалась ее отчетность по РСБУ. Однако этот вид отчетности мало подходит для анализа деятельности холдинговых структур, поскольку отображает неконсолидированные данные. Кроме того, в России игроки во многих видах бизнеса предпочитают не афишировать свое существование. Они наверняка могли бы войти в наш рейтинг, если бы имели консолидированную отчетность и выстроенную оргструктуру, однако по тем или иным причинам предпочитают оставаться в тени.

В итоге из 200 крупнейших компаний страны в серой зоне решили остаться около тридцати компаний, в том числе такие крупные холдинги, как РМК, УГМК, «Калашников», «Евроцемент груп», «Стройтрансгаз», «Стройгазмонтаж», «Сибуглемет», многие сельхозпредприятия, заметно модернизировавшиеся на волне госсубсидий. Для одних отсутствие публичной отчетности — следствие «политики акционеров», для других — соображения государственной тайны. Говоря о гостайне, мы не преувеличиваем. Часть предприятий военного сектора перестала публиковать консолидированную отчетность с 2017 года. Однако программа модернизации военных заводов чрезвычайно существенна, на оборонзаказ идут значительные госредства, поэтому мы не могли не учитывать эти инвестиции. Часть оборонных предприятий пошла нам навстречу и предоставила интересующие «Эксперт» данные, часть предпочла проигнорировать запросы. В итоге было принято компромиссное решение по тем предприятиям ОПК, которые нам не предоставили цифр: в графе «Капитальные вложения за 2017 год» показаны усредненные данные за четыре года, с 2013-го по 2016-й.

Еще одно допущение: в нашем рейтинге мы намеренно разделяли материнские и дочерние структуры (так, отдельно указаны капвложения «Газпрома», включая дочерние предприятия, например «Газпром нефти»), поскольку у каждой из этих компаний своя инвестпрограмма и свои акционеры. Таким образом, в наш список попали и «Россети», и их многочисленные «дочки», «Роснефть» и ее дочерняя структура «Башнефть», АФК «Система» и МТС. Мы намеренно пошли на «задвоение» объемов капвложений в таких случаях, чтобы картина по инвестициям крупных холдингов была более четкой. Кроме того, в ряде случаев капитальные вложения на балансе зависят от учетной политики — например, «НоваТЭК», реализуя амбициозный проект «Ямал СПГ», предпочитает не показывать на своем балансе объем инвестиций по данному направлению.

Мы намеренно отказались от включения в наш рейтинг финансовых организаций — Сбербанка, ВТБ и прочих крупных предприятий этого сектора, хотя в их балансах также отображены значительные капиталовложения. Дело в том, что помимо собственных затрат на лицензии, оборудование и офисы на балансах фининститутов отображены вложения в лизинг и прочие материальные активы, операционно принадлежащие другим компаниям.

Рейтингование по средней сумме инвестиций было бы неполным, если не соотносить ее с ключевыми финансовыми показателями компаний. Поэтому рейтинг по сумме инвестиций сопровождается показателем инвестиционной активности, которая рассчитывается как взвешенный показатель относительно выручки и EBITDA и ранжируется по трем степеням: высокий, средний, низкий.

В расчет показателя закладываются отношения выручка/инвестиции и EBITDA/инвестиции. При этом в итоговый показатель закладывается 70% первого показателя и 30% второго. Такой выбор весов обусловлен тем, что высокая инвестиционная активность создает запаздывающий эффект в росте EBITDA, а выручка при этом может быть на достаточно высоком уровне. Таким образом, мы можем не только оценить суммарные инвестиции, но и понять, как они соотносятся с общей экономической деятельностью компании.

Помимо «Рейтинга инвесторов в Россию — 200» мы составили топ-30 инвесторов за последние десятилетие. Необходимость этого списка обусловлена тем, что для многих компаний и проектов инвестиции носят циклический характер — например, для металлургических предприятий или для запуска новых транспортных коридоров вроде ВСТО или «Северного потока». Для того чтобы учесть эти мегапроекты, мы решили посмотреть объем капвложений крупнейших инвесторов страны за весь посткризисный период.