Не ту страну назвали бензоколонкой. Оценка нефтедобычи в США

Дата публикации: 30 января 2024 года в 01:07.

Категория: Экономика.

Власти США считают, что рост продолжится и средняя величина в 2024 году составит 13,4 млн барр./сут. Интересно вникнуть в детали этих процессов, оценить их причины и перспективы дальнейшего роста.

Профессиональный анализ нынешнего состояния нефтяной отрасли Соединенных Штатов и ее перспективы представил известный российский нефтяник, эксперт агентства нефтегазовой информации, член-корреспондент МАНЭБ, кандидат технических наук Александр Хуршудов.

1. Динамика добычи

Текущие показатели добычи по крупнейшим провинциям приведены в таблице 1. Видно, что в трех регионах: Bakken, Eagle Ford и Niobrara максимумы остались в прошлом, добыча, в целом, падает.

Таблица 1

На промыслах Мексиканского Залива добыча колеблется в интервале 1,8-2 млн барр./сут, здесь вводятся в эксплуатацию новые залежи (порой на более глубоких участках), в прошлом году положительно сказалось отсутствие сильных ураганов.

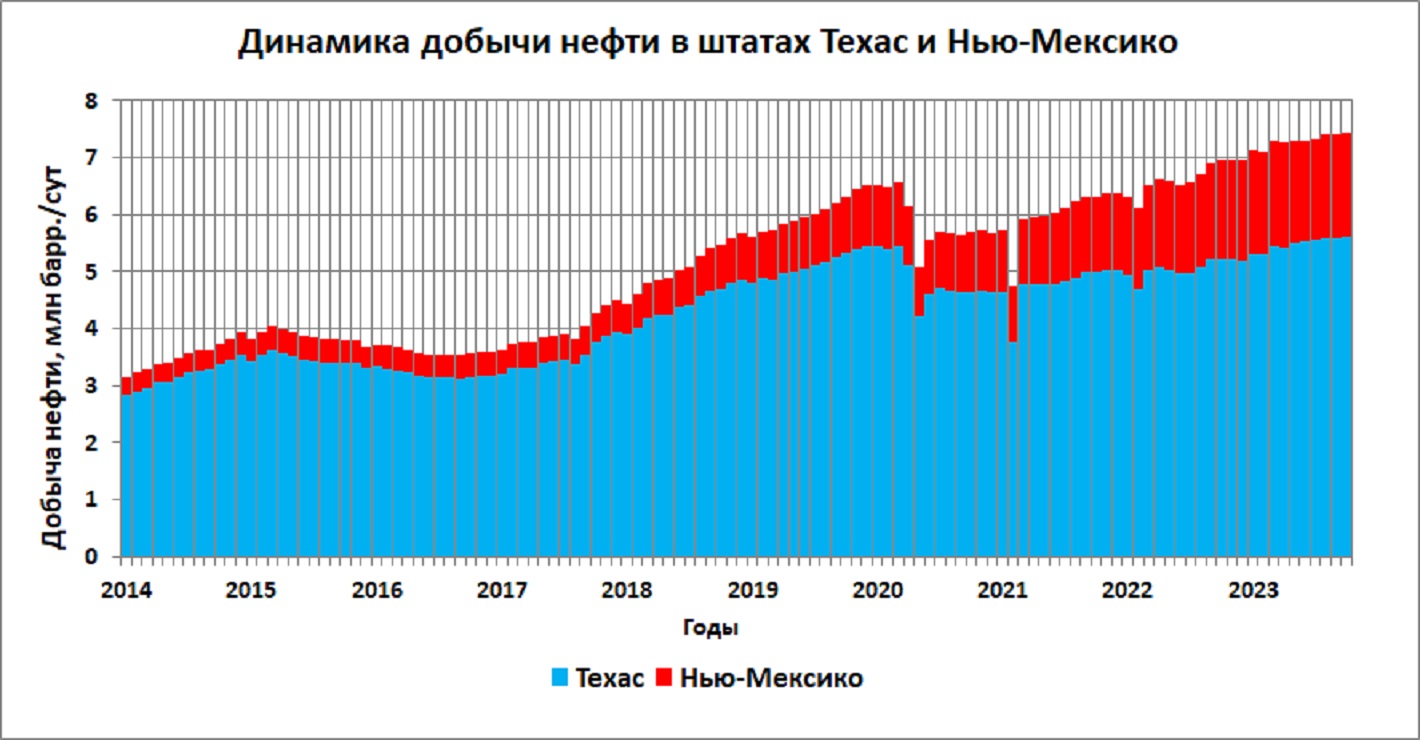

Единственной площадью с растущей добычей является Permian, расположенный в штатах Техас и Нью-Мексико; давайте его рассмотрим подробнее (рис. 1):

Рис.1.

На графике хорошо видно сокращение добычи в ковидный кризис (на 23%); два других (февральских) минимума связаны с похолоданиями. За 4 последних года рост добычи на месторождениях Техаса составил всего 2,85%; падение на Eagle Ford (-0,25 млн барр./сут) было компенсировано формацией Permian (+0,4 млн барр./сут).

Иная картина в штате Нью-Мексико. Это самый свежий участок сланцев, массовое бурение там началось лишь в 2017 году, но с тех пор добыча выросла на 1,4 млн барр./сут – в 4 раза (!!!). В декабре там работало 97 станков, почти треть буровых установок Permian или 19,4% нефтяного бурения США. Здесь преобладает продуктивный пласт Bone Spring формации Делавер, представленный плотными известняками с прослоями песчаников и сланцев общей толщиной до 1000 м. Столь мощный пласт требует мощного гидроразрыва, поэтому в горизонтальный ствол длиной до 3 км в среднем закачивают 9 тыс. т расклинивающего агента пропанта.

Однако и здесь наметилось некоторое снижение. Максимум добычи (1,86 млн барр./сут) был достигнут в апреле прошлого года, последующие колебания были на более низком уровне.

Нефть в штате Нью-Мексико суперлегкая, плотность ее изменяется в пределах 778-820 кг/м3, в сущности это уже не нефть, а газовый конденсат с примесью нефти. На каждую тонну добывается 1085 м3 попутного газа, а суммарная добыча газа здесь достигла огромной величины - 91 млрд м3/год, подпитывая американскую газовую индустрию.

Самые богатые участки в пластах Делавер, похоже, уже разбурены. Скважины, введенные в эксплуатацию в 2022 году, добыли на 13% меньше нефти, чем запущенные годом раньше. Кажется странным, но падение добычи в период ковидного кризиса способствовало последующему подъему; часть скважин была остановлена, в них выросло пластовое давление, и они были запущены с более высоким дебитом. Впрочем, уже через пару месяцев этот эффект себя исчерпал.

Доказанные запасы нефти и конденсата в недрах США последний раз публиковались в 2021 г. в размере 44,4 млрд баррелей. Стоит отметить, что с 2019 года они уменьшились на 5,7%. Понятно, почему оценка по 2022 году задержалась: нефтяные цены совершали в нем скачки с препятствиями, и брать какое-то среднее значение страшновато. Отмечу, что при нынешнем уровне добычи этих запасов должно хватить на следующие 8 лет.

По оценке EIA ранее введенные скважины сланцевых месторождений ежемесячно. сокращают добычу на 0,64 млн барр./сут, причем почти две трети потерь происходит на территории Permian. Чтобы компенсировать это снижение нужно ежемесячно (!!!) вводить в эксплуатацию 1192 новые скважины со средним дебитом 70 т/сут. Поэтому обратимся к статистике бурения.

2. Ввод скважин в эксплуатацию

Особенность американских сланцевых пластов в том, что проходка ствола даже с горизонтальной частью до 3 км (собственно, бурение), обходится в 2-4 раза дешевле, чем последующие операции гидроразрыва (ГРП) и вызова притока (заканчивание или освоение скважин). Не удивительно, если вспомнить, какие огромные количества пропанта, воды и химреагентов закачиваются в пласт в ходе многостадийного ГРП. При низких нефтяных ценах компании откладывали освоение до лучших времен, а скважины консервировали. К середине 2020 года число таких скважин достигло 8883 шт.

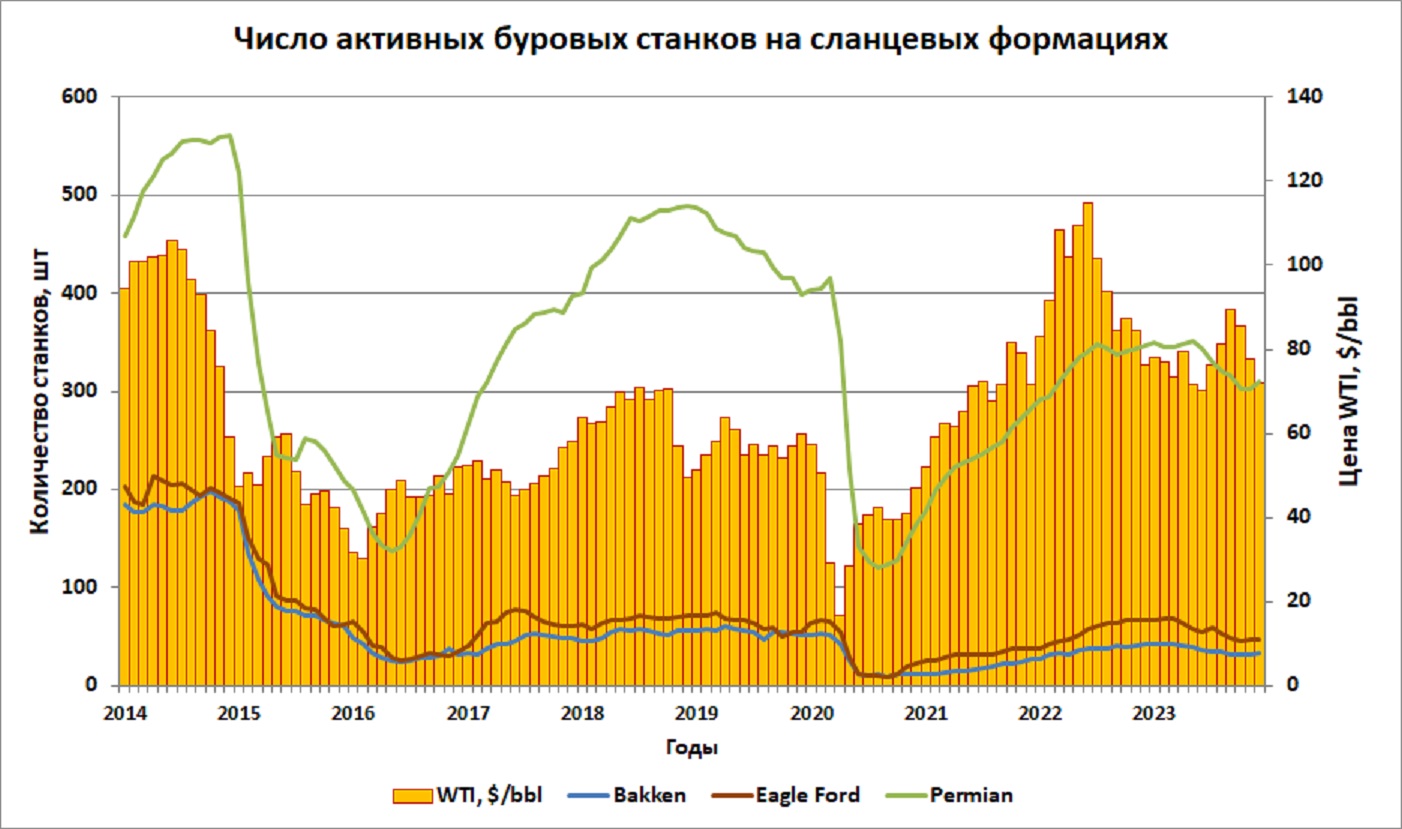

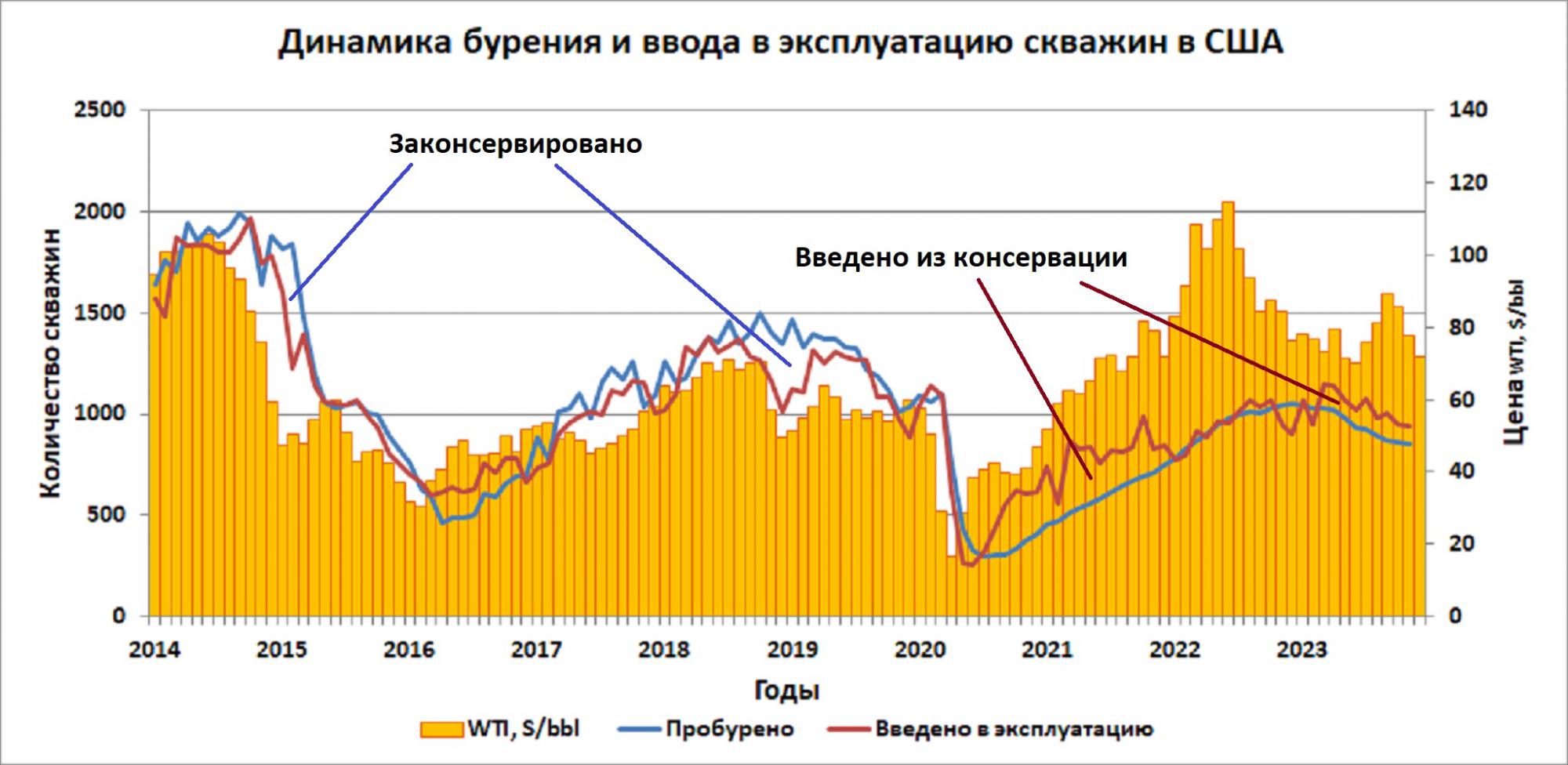

Интенсивность бурения критически зависит от нефтяных цен. На рис. 2 количество активных буровых станков сопоставлено с биржевыми ценами спот на американскую нефть WTI.

Рис.2.

Разумеется, при снижении цен бурение всегда сокращалось. Но если в 2015 году буровые станки стали уходить с площадей при цене 48 $/барр., то в прошлом году на месторождениях Bakken и Eagle Ford этот процесс начался при цене $80, а на Permian – при $70. Тогда сокращение числа новых скважин стали компенсировать вводом в эксплуатацию ранее законсервированных. Изменение количества законсервированных скважин показано на рис. 3.

Рис.3.

Здесь учтены и нефтяные, и газовые скважины, но число последних составляет примерно 20% и на характер тенденций это почти не влияет. Решающую роль сыграл опять-таки кризис добычи 2020 года. В тот период на самом старом месторождении Bakken в консервации накопилось 920 скважин; а сейчас две трети из них уже в работе. На Eagle Ford из 1581 неосвоенных скважин остались 372, на Permian из 3522 шт. - 821. Число законсервированных скважин в США в целом сократилось на 4468 шт., остались в консервации 4415 стволов. На рис.4 количество пробуренных скважин сопоставлено с общим числом введенных в эксплуатацию.

Рис. 4.

Вроде бы и близко проходят обе кривые, но в 2021 году ежемесячно осваивали на 200-300 скважин больше, чем бурили, да и в прошлом году эта разница составляет 100-150 шт. Лишь в 2022 году при ценах WTI выше $100 почти все пробуренные скважины сразу вводились в эксплуатацию.

Данных по декабрю еще нет, а в ноябре было введено в эксплуатацию 937 скважин. Чтобы компенсировать падение остальных они должны иметь средний дебит 89 т/сут. И хотя EIA на январь прогнозирует небольшой рост добычи, при нынешних нефтяных ценах и темпах сокращения бурения он представляется мне слишком оптимистичным.

3. Нефтепереработка

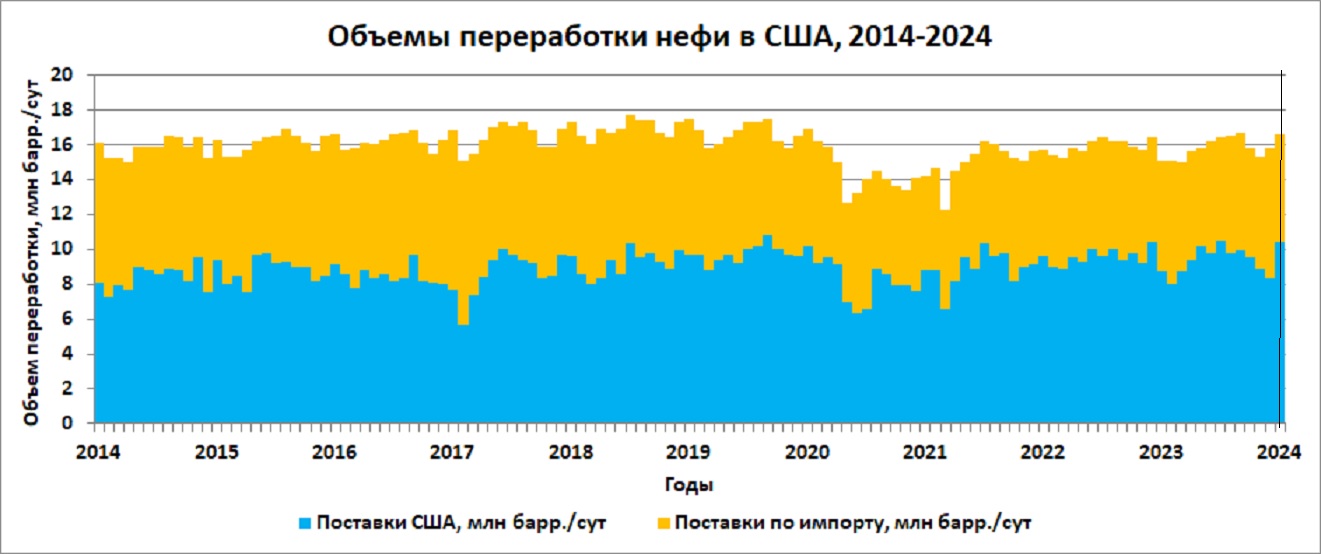

Объемы переработки нефти в США показаны на рис.5.

Рис.5.

Здесь также заметно снижение вследствие ковидного кризиса (март-апрель 2020 г.). В остальном же объемы переработки нефти мало изменились: за 10 лет они сократилась лишь на 0,26%. Более существенным (с 47% до 41%) оказалось уменьшение доли импорта в нефтяных поставках. Тем не менее, в прошлом году США импортировали в среднем 6,5 млн баррелей в сутки нефти, что составляет половину их собственной добычи.

4. Запасы

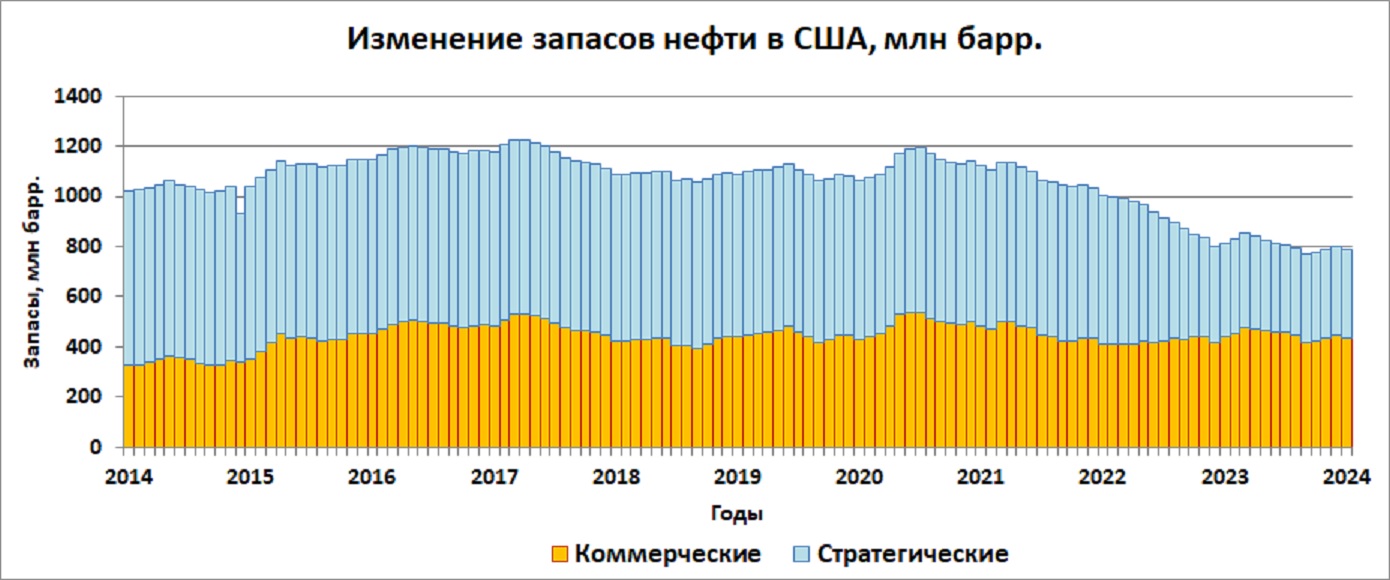

Изменение запасов нефти за последние 10 лет показано на рис. 6. Напомню, что 2/3 коммерческих запасов заняты в различных технологических процессах, и лишь примерно треть может быть использована в случае дефицита.

Рис.6.

Ковидный кризис и тут проявился: к июлю 2020 г. коммерческие запасы выросли на 107 млн барр. В тот же период США начали быстрее сокращать свои стратегические запасы, и сейчас они уменьшились почти вдвое, с 695 до 355 млн барр.

Это логичное решение. При высокой собственной добыче нет никакого смысла хранить добытую нефть в соляных пластах. Это требует некоторых (небольших) затрат, кроме того, никто еще не знает, сколько закаченной нефти можно извлечь обратно, обязательно должны быть потери. Все же, думаю, на этих цифрах дальнейшая продажа стратегических запасов нефти остановится. Хотя бы для того, что подождать более высоких цен.

5. Экспортно-импортные операции

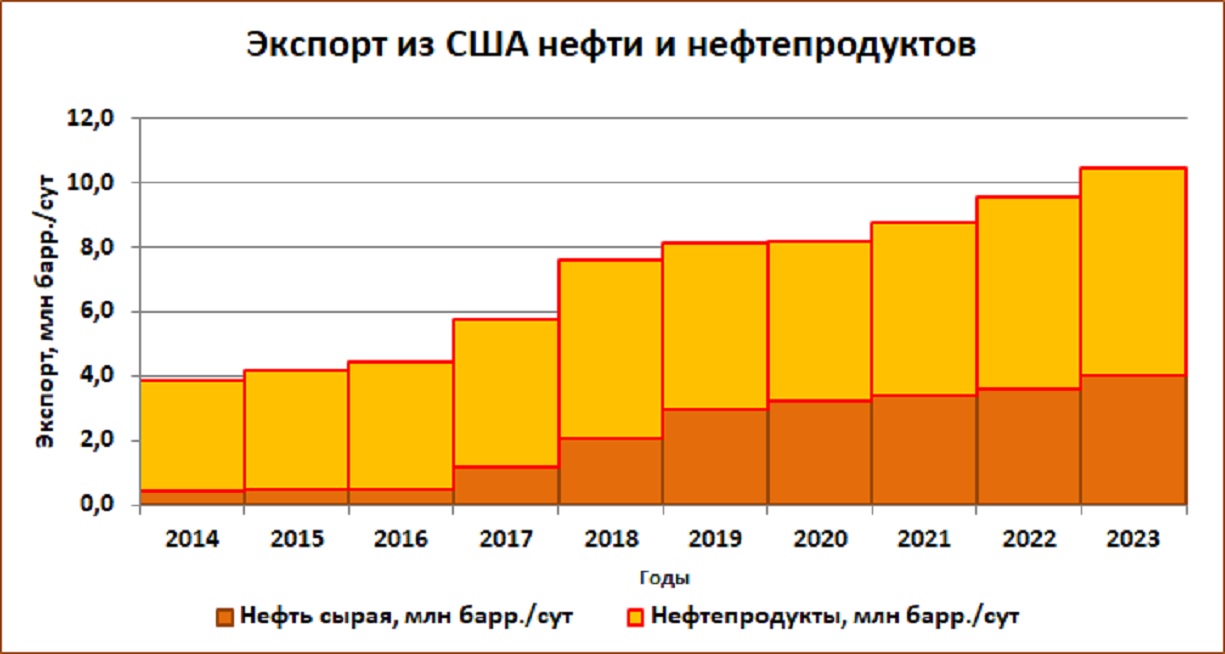

Среднесуточный экспорт нефти и нефтепродуктов приведен на рис. 7. В сумме он сейчас составляет 10,4 млн барр./сут, это намного больше, чем экспортирует Россия (7,5 млн барр./сут).

Рис. 7.

Вот тебе и на! И эти люди запрещают нам ковыряться в носу считают Россию страной-бензоколонкой? Впрочем, не будем спешить, вникнем в детали.

Помимо экспорта, США широко импортируют нефть (см. рис.5). Прославляя на каждом углу рост своего экспорта, они все последние годы остаются чистым импортером нефти. В прошлом году импорт составил 6,5 млн барр./сут, это на 38% больше экспорта. Разница между импортом и экспортом (это и есть чистый импорт) составила 2,4 млн барр./сут.

Импорт нефтепродуктов тоже присутствует, в прошлом году ввозили 2,06 млн барр./сут. Тогда чистый экспорт нефтепродуктов равен 4,3 млн барр./сут. Но оказывается, бензина-керосина-дизеля в экспорте чуть больше половины, еще 2 млн барр./сут – это масла, смазки, битумы и сырье для нефтехимии, а 1,7 млн барр./сут – сжиженные газы (!!!). Удивляетесь? Я тоже давно этому удивляюсь. Это так называемая NGL, природная газовая жидкость, основными компонентами ее являются пропан, пропилен и бутаны. Получают ее не на НПЗ, а на газоперерабатывающих заводах, это хорошее сырье для газохимии, но каким боком оно относится к нефтепродуктам, не ясно.

Выходит, что США импортирует в сутки 2,4 млн баррелей нефти, а экспортирует 2,7 млн нефтепродуктов. Себя, разумеется, обеспечивает, зарабатывает на нефтепереработке и, возможно, на разнице цен.

Основным импортером нефти в США многие годы является Канада. В прошлом году она поставляла 3,64 млн барр./сут или 56,3% всего нефтяного импорта. На втором месте Мексика с 0,61 млн (9,4%), далее Саудовская Аравия (5,4%), Колумбия, Бразилия, Ирак и другие страны имеют долю в американском импорте менее 3%.

Распределение экспорта нефти и нефтепродуктов показано в таблице 2. Нефтепродукты американские компании традиционно поставляли в Мексику и Канаду, в прошлом году туда уходило соответственно 1,1 и 0,8 млн барр./сут. Остальное разошлось по всему миру.

Таблица 2

А нефти больше всего продано в Юго-Восточную Азию, в лидерах покупок Китай, за ним Япония, Ю.Корея, растут покупки в Индии и Сингапуре. В Европе больше других импортируют Нидерланды с Ротердамским терминалом и связанными с ним НПЗ. А вообще у американской нефти десятки покупателей по всему миру.

6. Резюме

Нефтяная промышленность США находится на пике своей деятельности. Этому способствовали ввод в эксплуатацию 4,5 тыс. ранее пробуренных скважин и освоение новых залежей формации Permian в штате Нью-Мексико.

Однако, дальнейшее ее развитие критически зависит от динамики нефтяных цен. На старых сланцевых месторождениях бурение сокращается при цене WTI менее $80, а на формации Permian – ниже $70. По мере дальнейшего разбуривания площадей эти цифры будут увеличиваться.

Из-за наметившегося торможения мировой экономики я не ожидаю сильного роста нефтяных цен в ближайшие 2 года. Даже в случае расширения боевых действий на Ближнем Востоке, военная премия прибавит к цене 10-15%, и действие ее будет непродолжительным. Поэтому я скептически отношусь к американским прогнозам наращивания добычи нефти в нынешнем году.

Новый ренессанс может случиться разве что при стабильных ценах в районе $100-120 или выше. Но ему надо торопиться, потому что сейчас снижение добычи в старых скважинах не компенсируется бурением новых.

Вместе с тем, я по-прежнему считаю, что резкого обвала добычи в США ожидать не следует. С огромным уже набуренным фондом скважин можно работать, оптимизировать эксплуатацию, этим наверняка уже занимаются, что и обеспечит плавное движение от пика вниз.

В следующий раз мы посмотрим, как обстоят дела в американской газовой отрасли.